Wie man in Aktien investiert und eine Vola von 2% erreicht

Einleitung

Gibt es eine Möglichkeit in den Aktienmarkt zu investieren und dabei eine Volatilität von weniger als 2% zu realisieren? Was zunächst unmöglich klingt, entpuppt sich auf den zweiten Blick als allgemeine Weisheit. Der zugrundeliegende Zusammenhang wird jedoch selten systematisch formuliert.

Es ist ganz einfach, man muss lediglich den Anlagehorizont berücksichtigen. Von Aktien sagt man im Allgemeinen, dass diese eine annualisierte Volatilität von etwa 20% besitzen. Diese Information ist irreführend, denn das Risikomaß Volatilität berücksichtigt nicht den Anlagehorizont eines Investors.

Ein Investor, der sein Investment nach einem Jahr wieder veräußern möchte könnte sich auf diese Kennzahl berufen. Demgegenüber würde ein 30-jähriger Anleger, der beabsichtigt einen Teil seines Vermögens für die nächsten 30 bis 40 Jahre in den Aktienmarkt zu investieren, das Risiko seines Aktieninvestments deutlich überschätzen wenn der Anlagehorizont in seiner Betrachtung außer Acht gelassen würde.

In dieser Analyse soll der Einfluss des Anlagehorizonts auf die Volatilität und auf die Rendite von Aktieninvestments enthüllt werden.

Gibt es eine Möglichkeit in den Aktienmarkt zu investieren und dabei eine Volatilität von weniger als 2% zu realisieren? Was zunächst unmöglich klingt, entpuppt sich auf den zweiten Blick als allgemeine Weisheit. Der zugrundeliegende Zusammenhang wird jedoch selten systematisch formuliert.

Es ist ganz einfach, man muss lediglich den Anlagehorizont berücksichtigen. Von Aktien sagt man im Allgemeinen, dass diese eine annualisierte Volatilität von etwa 20% besitzen. Diese Information ist irreführend, denn das Risikomaß Volatilität berücksichtigt nicht den Anlagehorizont eines Investors.

Ein Investor, der sein Investment nach einem Jahr wieder veräußern möchte könnte sich auf diese Kennzahl berufen. Demgegenüber würde ein 30-jähriger Anleger, der beabsichtigt einen Teil seines Vermögens für die nächsten 30 bis 40 Jahre in den Aktienmarkt zu investieren, das Risiko seines Aktieninvestments deutlich überschätzen wenn der Anlagehorizont in seiner Betrachtung außer Acht gelassen würde.

In dieser Analyse soll der Einfluss des Anlagehorizonts auf die Volatilität und auf die Rendite von Aktieninvestments enthüllt werden.

Aufbau der Analyse

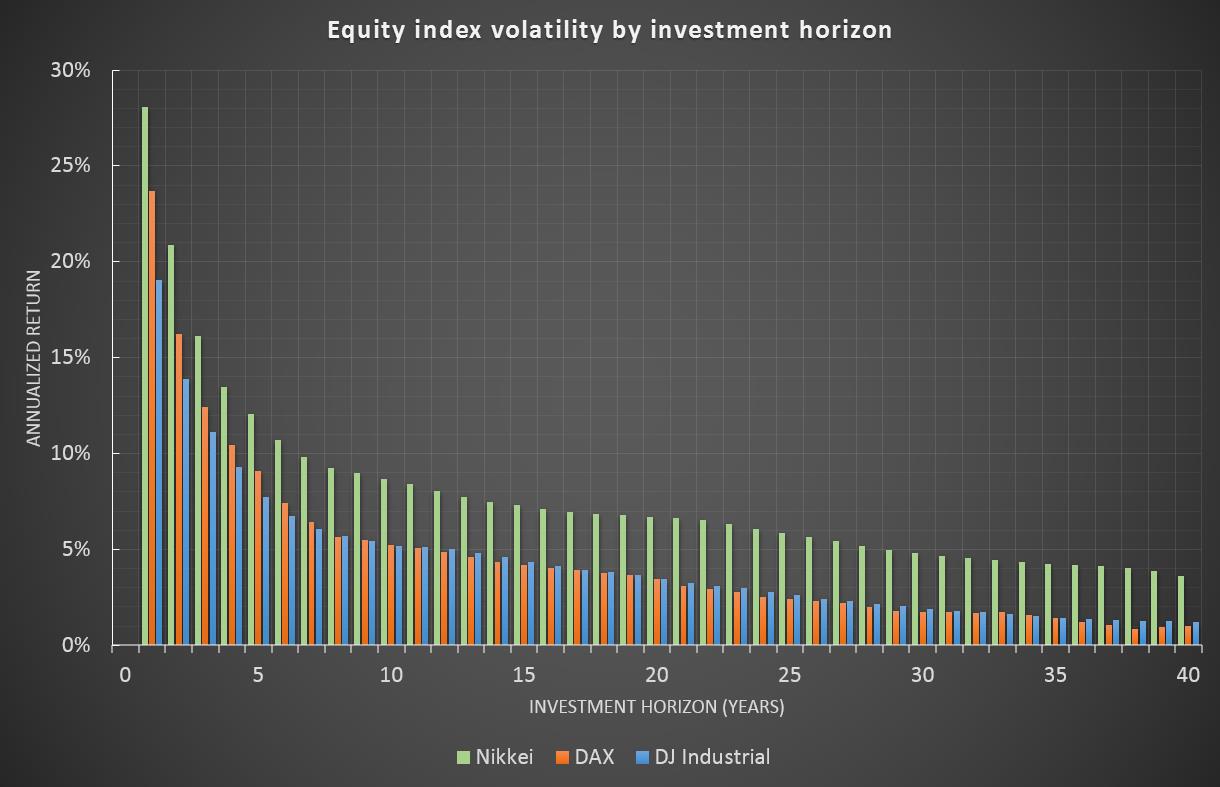

Drei verschiedene Aktienmärkte werden für diese Analyse herangezogen. Um verschiedene Weltregionen abzudecken wird je ein Aktienindex für die Regionen USA, Europa und Asien verwendet.

a. Dow Jones Industrial Average Preisindex (1929-2016) (ohne Dividenden)

b. DAX Performanceindex (1959-2016) (inklusive Dividenden)

c. Japanischer Nikkei Preisindex (1949-2016) (ohne Dividenden)

Drei verschiedene Aktienmärkte werden für diese Analyse herangezogen. Um verschiedene Weltregionen abzudecken wird je ein Aktienindex für die Regionen USA, Europa und Asien verwendet.

a. Dow Jones Industrial Average Preisindex (1929-2016) (ohne Dividenden)

b. DAX Performanceindex (1959-2016) (inklusive Dividenden)

c. Japanischer Nikkei Preisindex (1949-2016) (ohne Dividenden)

|

Anlagehorizont und Volatilität

Die Vola-Charts zeigen, dass die Volatilität annualisierter Aktienmarktrenditen für jeden der betrachteten Aktienindizes mit höherem Anlagehorizont fällt. Ein Investor mit 30-jährigem Anlagehorizont wird Volatilitäten feststellen die für jeden der drei Indizes weniger als 5% betragen. Während der Nikkei noch knapp unter 5% liegt, wären die Volatilitäten des Dow Jones oder des DAX sogar unter 2%. Nebenbemerkung: Unter der Annahme normalverteilter Aktienmarktrenditen fällt die Volatilität mit dem Faktor "1 geteilt durch die Wurzel aus dem Anlagehorizont". (d.h. die Volatilität einer 4-jährigen Investition beträgt etwa die Hälfte einer 1-jährigen Investition, die einer 9-jährigen in etwa ein Drittel, etc.) |

|

Anlagehorizont und "worst case"-Rendite

Die Volatilität ist nur eine Seite der Medaille, wichtiger ist noch die "worst case"-Rendite die ein Investor während seines Anlagehorizonts hätte erleiden können. Die folgenden Kennzahlen können als die annualisierte Rendite eines Investors verstanden werden, der zum schlechtmöglichsten Zeitpunkt in den Aktienmarkt investiert hat, zum Beispiel unmittelbar vor Ausbruch der Großen Depression 1929 oder auf dem Höhepunkt der Technologieblase der 1990er Jahre. Wie bei der Volatilität reduziert sich dieses Risiko mit zunehmenden Anlagehorizont. Eine 30-jährige Investition hätte für keinen der drei beobachteten Aktienindizes einen Verlust für den Investor bedeutet. |

Fazit

Welche Konsequenzen können aus diesen Ergebnissen gezogen werden?

Ein Investor muss bei der Betrachtung von Risikomaßen Vorsicht walten lassen. Standardmaße wie die Volatilität vernachlässigen in der Regel den Anlagehorizont eines Investors. Folge kann sein, dass der Risikoappetit des Investors unterschätzt wird was zu einer höheren Gewichtung von Anleihen oder Geldmarktinstrumenten führt. Diese Allokation, die für gewöhnlich als risikoärmer erachtet wird, kann sich bei langen Haltedauern als weitaus riskanter herauskristallisieren als gemeinhin angenommen wird. Denn mit zunehmenden Anlagehorizont nimmt der Einfluss einer bedeutenden aber oft versteckten RIsikogröße zu - die Inflation.

Aus diesem Grund sollte ein Investor in jedem Fall seinen Anlagehorizont in Investmententscheidungen berücksichtigen. Im Fall der Volatilität kann dies nicht nur auf Basis eines qualitativen Ansatzes erfolgen, welcher mithilfe einer Daumenformel das Aktiengewicht höher ansetzt. Stattdessen kann die Fähigkeit Verluste über einen langen Anlagehorizont zu erleiden auf Basis einer adjustierten x-Jahres Volatilität eingeschätzt werden.

Welche Konsequenzen können aus diesen Ergebnissen gezogen werden?

Ein Investor muss bei der Betrachtung von Risikomaßen Vorsicht walten lassen. Standardmaße wie die Volatilität vernachlässigen in der Regel den Anlagehorizont eines Investors. Folge kann sein, dass der Risikoappetit des Investors unterschätzt wird was zu einer höheren Gewichtung von Anleihen oder Geldmarktinstrumenten führt. Diese Allokation, die für gewöhnlich als risikoärmer erachtet wird, kann sich bei langen Haltedauern als weitaus riskanter herauskristallisieren als gemeinhin angenommen wird. Denn mit zunehmenden Anlagehorizont nimmt der Einfluss einer bedeutenden aber oft versteckten RIsikogröße zu - die Inflation.

Aus diesem Grund sollte ein Investor in jedem Fall seinen Anlagehorizont in Investmententscheidungen berücksichtigen. Im Fall der Volatilität kann dies nicht nur auf Basis eines qualitativen Ansatzes erfolgen, welcher mithilfe einer Daumenformel das Aktiengewicht höher ansetzt. Stattdessen kann die Fähigkeit Verluste über einen langen Anlagehorizont zu erleiden auf Basis einer adjustierten x-Jahres Volatilität eingeschätzt werden.