|

Beispiel 1: tägliche 10'000€ Lotterie Stellen sie sich vor, ihnen würde das folgende Produkt angeboten.

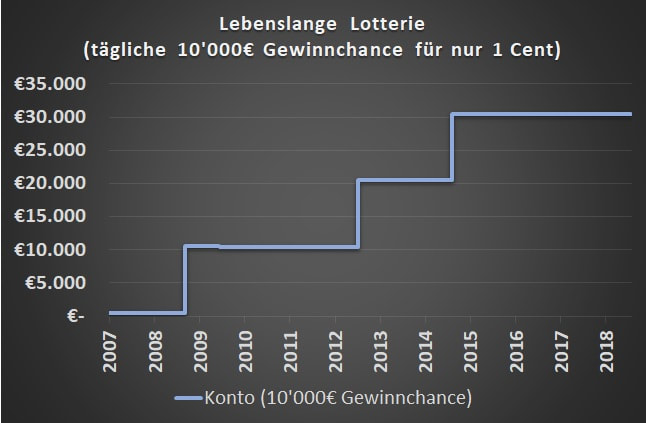

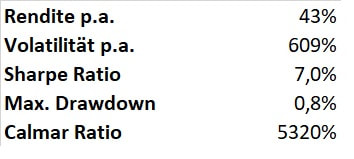

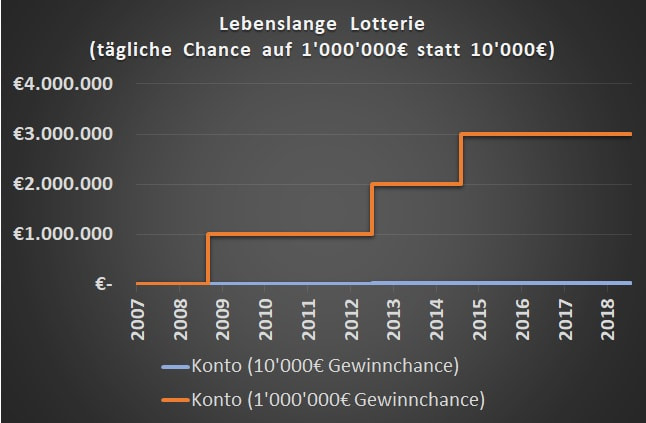

Die einmalig angelegten 500€ verschaffen Ihnen somit in den darauffolgenden 50‘000 Tagen (das entspricht 136 Jahren) die Chance auf eine Zahlung von 10‘000€ - und das an jedem einzelnen Tag ihres Lebens. Würden sie sich auf dieses Angebot einlassen? Der Chart stellt den Kontoverlauf über die Zeit dar. Das Konto wächst in regelmässigen Abständen um 10‘000€ an, jeweils an den Tagen an denen die Lotterie tatsächlich 10‘000 ausgezahlt hat. Bei einer Chance von 1:1000 kann man im Durchschnitt alle 3 Jahre mit der Zahlung von 10‘000€ rechnen. Die Tabelle stellt gängige Rendite- und Risikokennzahlen dar, welche für Anlagen wie Aktien oder Anleihen herangezogen werden. Über einen Zeitraum von 12 Jahren beträgt die annualisierte Rendite der Lotterie 43%, bei einer sensationell hohen Volatilität von 609%. Das Sharpe Ratio ist demzufolge sehr niedrig mit nur 7,0%. Damit liegt die Strategie unter den meisten Sharpe Ratios gängiger Anlageklassen wie Aktien oder Anleihen. Hingegen beträgt der Max. Drawdown, welcher den maximalen erlittenen Verlust der Anlage widerspiegelt, nur 0,8%. Das führt zu einem ausserordentlich guten Calmar Ratio von 5320% welches dem gängiger Anlageklassen weit voraus ist. Beispiel 2: Wer will Millionär werden? Man kann selbstverständlich die Kritik anbringen, dass das vorherige Beispiel konstruiert ist. Auch wenn dies in der Tat stimmen mag, so spiegelt es eine grundlegende Schwäche des Risikomasses der Volatilität wider. Gemäss der Volatilität werden systematisch Anlagestrategien mit einem unregelmässigen Zahlungsprofil bestraft. Dies ist vor allem dann irreführend, wenn mithilfe kleiner Prämien grosse Erträge erzielt werden können. Dies ist der Fall für jede Anlage, welche einen Versicherungscharakter besitzt. Das folgende Beispiel wird belegen, dass die Volatilität als Risikomass ungeeignet ist. Die Lotterie aus Beispiel 1 wird geringfügig abgeändert. Sämtliche Parameter bleiben identisch, ausser der Zahlung im Fall eines Gewinns: Die Gewinnchance nun 1'000'000€ anstelle 10‘000€.

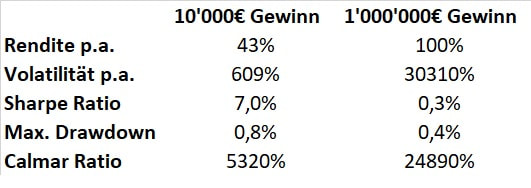

Die Volatilität der 1'000'000€-Lotterie liegt mit nun 30310% weit über den 609% zuvor. Das Sharpe Ratio ist mit 0,3% noch geringer als zuvor mit 7,0%. Ein Anleger, der auf Basis von Volatilität und Sharpe Ratio zwischen der 10'000€-Lotterie und der 1'000'000€-Lotterie wählen müsste, würde sich für die 10'000€-Lotterie entscheiden. Und das ohne mit der Wimper zu zucken. Der Sharpe Ratio-Investor will nicht Millionär werden. Dabei dürfte jedem klar sein, dass die Lotterie mit einer täglichen 1'000'000€-Gewinnchance zu bevorzugen ist. Die Risikokennzahl Max. Drawdown und das Calmar Ratio liefern gegenüber der Volatilität und dem Sharpe Ratio plausible Ergebnisse Fazit

Die Volatilität als Risikomass bestraft Schwankungen um einen langfristigen Mittelwert. Dabei spielt es keine Rolle, ob die Rendite nach oben oder nach unten hin schwankt. Als Konsequenz werden sämtliche Strategien von der Volatilität bestraft, die einen versicherungsähnlichen Charakter haben. Dem steht das Risikomaß Max. Drawdown gegenüber, welches in der Lage ist solche Eigenschaften einer Investmentstrategie zu berücksichtigen. Dies ist auch der Grund, warum ich in meinen sämtlichen Analysetools seit jeher das Risikomass Max. Drawdown verwende und nicht die Volatilität.

0 Comments

Treten Crashs an Aktienmärkten plötzlich und heftig ein? In der Analyse Crashphasen Charakteristika wird diese intuitive Vorstellung von einem Aktiencrash kritisch beleuchtet.

Die Eigenschaften, die einen Aktiencrash wirklich kennzeichnen ermöglichen den Einsatz systematischer risikoreduzierender Strategien wie die der Crash Protection. Momentumeffekt - Haben Aktien ein Gedächtnis? Was versteht man unter Momentum? Folgt man der akademischen Annahme über Aktienmarktrenditen, so haben diese kein "Gedächtnis". Das bedeutet, dass die Aktienmarktrendite von morgen nicht von der heutigen Rendite abhängt. Der Aktienmarkt erinnert sich sozusagen nicht an das was vorher passiert ist. Mit jedem Tag wird der Würfel "Rendite" neu geworfen. In der Praxis des Investments wird in verschiedenen Bereichen entgegen dieser Annahme von einer Momentum-Strategie gesprochen. Darunter versteht man, dass Aktienmärkte die Eigenschaft besitzen gewisse Trends aufzubauen. Im Fussball würde man beispielsweise sagen, dass der FC Barcelona gerade einen Lauf hat. Wenn dem an Aktienmärkten nun so wäre, dann hätten diese doch ein Gedächtnis. Denn die gute Performance der vergangenen Tage oder Monate ließe dann darauf schließen, dass die Chance für weiterhin gute Performance höher ausfällt. Auf dieser Seite soll die Behauptung für die Existenz des Momentumeffekts anhand historischer und theoretischer Marktrenditen überprüft werden. Verwendete Daten und Modellaufbau Um die Eigenschaft Momentum zu testen, wird der folgende Aufbau verwendet:

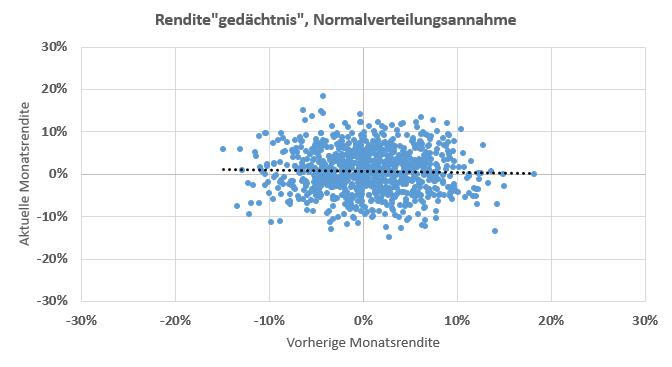

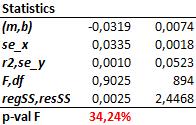

Theoretische Renditen (=kein Gedächtnis) Chart und statistische Daten, basierend auf einer Normalverteilungsannahme. Gemäss der Theorie haben Aktienmärkte somit kein Gedächtnis. Woran erkennt man das?

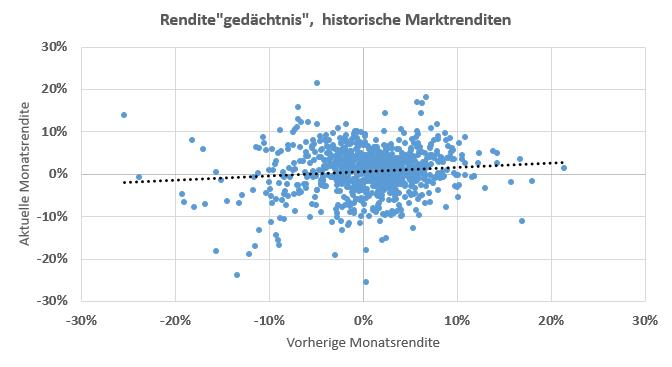

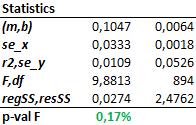

Historische Renditen Wie sehen nun Chart und Statistik für die echten historischen Marktdaten aus? Die echte Markthistorie legt den Verdacht nahe, dass Aktienmärkte ein Gedächtnis haben. Woran erkennt man das?

Fazit Die Normalverteilungsannahme lässt sich anhand der echten Marktdaten nicht bestätigen. Vielmehr konnte in diesem Testsetup ein Momentumeffekt nachgewiesen werden. Nebenbemerkung

Zusätzlich liefert der Vergleich der beiden Charts ein weiteres Indiz dafür, dass die Normalverteilungsannahme nicht zutreffend ist. Die Streuung der echten Marktrenditen ist deutlicher breiter als die der theoretischen Renditen, insbesondere im Bereich der negativen Renditen. Das heißt, dass unter Anwendung der Normalverteilungsannahme die Risiken für besonders hohe Marktverluste unterschätzt wird. |

|

Content

|

contact@systinvest.com

|

Content

RSS Feed

RSS Feed